计算公式

应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-已预缴税额

需要说明的是:

年度汇算不涉及财产租赁等分类所得,以及纳税人按规定选择不并入综合所得计算纳税的所得。

第一,年度汇算的主体,仅指依据个人所得税法规定的居民个人。非居民个人,无需办理年度汇算。

第二,年度汇算的范围和内容,仅指纳入综合所得范围的工资薪金、劳务报酬、稿酬、特许权使用费等四项所得。利息股息红利所得、财产租赁所得等分类所得均不纳入年度汇算。同时,按照有关文件规定,纳税人取得的可以不并入综合所得计算纳税的收入,也不在年度汇算范围内。

举个例子

李华2020年发生以下个人所得税事项:

(1)全年取得的工资收入为300000元;符合规定扣除条件的三险一金为65460元;企业年金10080元,商业健康保险1400元,两项合计11480元;专项附加扣除61600元。单位在支付工资、薪金所得时已预扣预缴其个人所得税7626元;

(2)全年取得劳务报酬所得103000元,支付单位已预扣预缴个人所得税25440元;

(3)全年取得稿酬所得70000元,支付单位已预扣预缴个人所得税7840元;

(4)全年取得特许权使用费所得500000元,支付单位已预扣预缴个人所得税80000元。

李华全年收入额=300000+103000x80%+70000x80%x70%+500000x80%=821600元减除专项扣除65460元后的余额为756140元,超过60000元,且取得劳务报酬所得、稿酬所得、特许权使用费所得,符合居民个人取得综合所得需要办理汇算清缴的情形。

全年综合所得用纳税所得额=821600-60000-65460-61600-11480=623060元,应适用税率30%,速算速扣数52920。

应交个人所得税=623060x30%-52920=133998元

应补缴个人所得税=133998-7626-25440-7840-80000=13090元

温馨提示

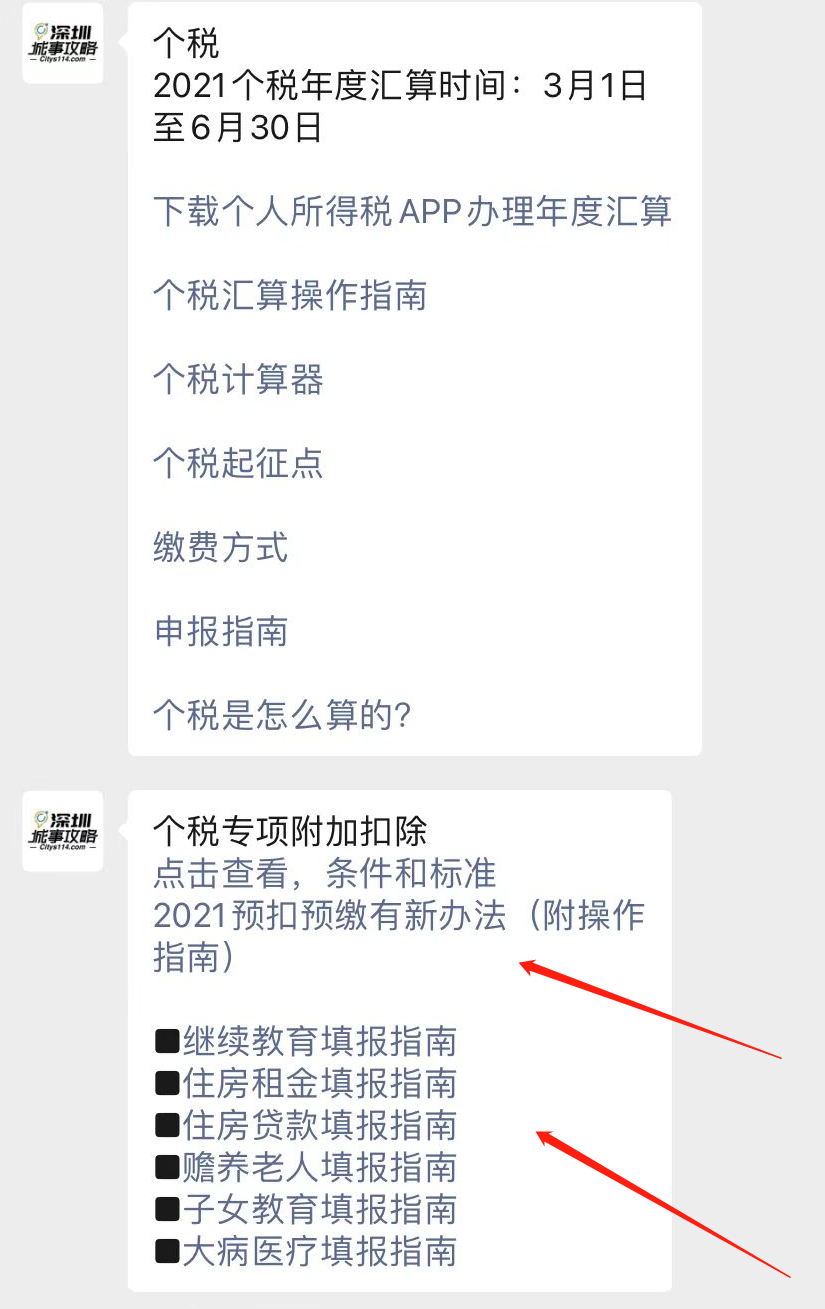

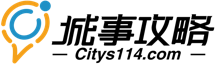

关注【深圳城事攻略】微信公众号,发送消息【个税】获取个税汇算清缴办理入口、个税起征点、个税计算方式等信息